房貸 是房屋抵押設定的辦理貸款,可以規劃額度高,無論您正在看房子想要買房、或是已經決定房屋正在考慮房貸、或是有資金上的需求,我們規劃了適合您的房貸!或是想辦理貸款無法提供完整財力辦理信用貸款時,房貸能助您週轉順利。

辦理房貸常有的6個迷思?

1.買賣的合約價等於銀行估價?

辦理房貸的人在準備自備款時通常會以為「房貸金額=房屋總價x房貸成數」,用這個來計算自備款的金額,這個觀念不一定是正確的。

去銀行申辦房貸之後,銀行內部估價人員會觀察房子屋況後,進行估價的動作。但這個估價並不一定就是房屋購買時的價格。

銀行因為要降低放款風險,估價通常會比市價低1~2成左右(視各地區不等)。

所以購屋時請多準備些自備款,以免銀行的估價比你的買屋價格低太多,造成自備款不足的情況。

購屋前了解房屋貸款流程和評估技巧,算出你目前財力如果要買房子,最好買在哪種房價區間?最好使用哪種貸款模式?

至少未來在面對買房子貸款時候可以不會壓力太重和背負很多銀行自備款。

延伸閱讀<【房屋鑑價】銀行鑑價流程、項目費用懶人包!>

2.辦房貸一定要有保證人?

需不需要保證人跟還款能力有關,房貸申辦戶本身的財力條件不足(例如年收入太低),這時候銀行才能視情況要求房貸申辦戶再找個連帶保證人。

如果有下列狀況就需要提供保人

- (1) 屋主非本次貸款申請人,屋主就必須擔任保人才能申請。例如房子是爸爸的,貸款申請人是兒子。

- (2) 申請人無法提供薪資財力證明、或者財力證明並不明確。例如工作領現金,卻也沒有銀行出入。

- (3) 申請人信用繳款紀錄有遲繳,且遲繳有上聯徵。

- (4) 申請人的負債與收支比重嚴重不平衡(收支比、負債比偏高)。

3.收入越高、房貸利率越低?

房貸利率高低主要是依據「收入穩定度」跟收入高低比較沒有關連性。

應該是說銀行在乎常態性的收入,不在乎一次性的收入,如果每個月月薪都有10多萬以上且收支比合理,當然列入銀行的優質的客戶。

例如從事業務的人員可能這個月業績獎金10多萬,下個月沒業績獎金只領到底薪2萬多元,年收入加總起來說不定年收上百萬,但房貸利率不一定比每個月穩定領4~5萬的人員低,銀行給軍公教人員、上市櫃公司員工、銀行老客戶的房貸利率會比一般上班族還低。

4.額度、 利率、還款年限,那個重要?

辦理房貸請優先考量額度夠不夠,再來考量還款年限長短也是決定月還金額最後才是利率。

因為房貸利率約2%左右 差個0.1%、0.2% 月還金額也是沒差多少。不要斤斤計較太低的利率幾%之後,卻造成核貸的成數下降。

延伸閱讀:<《銀行房貸利率最低幾%?》>

5.辦理房貸產生的費用?

鑑價費、帳管費、開辦費、徵信費、手續費、土地登記規費、書狀費(每張80元)、謄本費(每張20元)、代書費、住宅保險費–火險、住宅保險費–地震險、轉貸代償費、轉貸塗銷費。

註:申貸實際費用依各銀行規定。

延伸閱讀:<房貸開辦費是什麼?房屋貸款手續費有哪些?房貸帳管費、徵信費等名詞整理!>

6.目前沒工作可拿房子去貸款嗎?

很多人認為房屋的擔保價值遠大於貸款金額,就算是沒有工作銀行也會貸款給我,殊不知銀行需要背負『呆帳率』。

雖然擔保債權遠大於貸款金額,但是銀行並不希望你還不出來而進入拍賣,所以申請房屋轉增貸款之前還是要有工作收入證明申請才會順利。

房貸雖然給銀行設定抵押債權,但是因為銀行借款給予申請的人主要目的是『穩定收取利息』,如果是被要求「增提保人」,代表銀行認為你的風險超出該行可承受的限制。

因為銀行自有一套審核標準,銀行必須進行風險評估衡量借款人的償債能力,以避免借款人無法按時償還貸款,而導致呆帳拍賣房屋情事發生。

延伸閱讀<房貸利息抵稅方法及注意事項>

房貸成數 最高8成

| 項目 | 房貸 |

| 貸款條件 | 1.年滿18至65歲之國民 2.房子坪數15坪以上(北市12坪以上) 3.信用正常者 4.三年內無拒絕往來、呆帳、逾催或半年內有強制停卡者; 但若已清償者則視個人情況辦理。 |

| 貸款額度 | 最高8成!貸款金額視房屋市值估價而定。 |

| 貸款年限 | 本利攤還型:1~30年, 提供最長3年的繳息寬限期(依個人情況而定) ,寬限期內只還利息不用攤還本金,讓您還款更輕鬆。 |

| 貸款利率 | 2%~2.5% (本貸款利率需視借款人相關條件而有不同 )。 |

| 相關事項: | 三年內有拒絕往來、呆帳、逾催或半年內有強制停卡者無法申請; 但若已清償者則視個人情況辦理。 以上推薦之銀行核發房屋貸款金額與利率依個人條件有所不同 |

| ※銀行保留房貸核貸與否之權利 |

辦理房貸需要準備什麼資料?

- 雙證件:身份證/健保卡

- 收入證明(薪轉存摺近一年的出入明細及封面)

- 在職證明或是勞保異動明細

- 戶籍謄本

- 土地建物所有權狀

- 房貸最近一年繳款明細(存摺封面及內頁記錄或繳款收據或銀行對帳單)

申辦房貸流程如下

房貸申請可以分為8大步驟,依序是申請→照會→估價→審核→核貸結果通知與申覆→對保→設定→撥款,每一階段所需要的作業時間皆不相同,各約1-5天不等,是故加總起來,快的話至少也需要1周,慢則甚至3周。

下面將一一說明。

STEP 1 申請:1個工作日

一旦送出申請銀行就會調閱聯徵檢視個人信用狀況,3個月內聯徵調閱次數將會影響後續跟他行申貸的條件,建議做好功課再申請。

信用狀況越良好越容易過件,同時也比較能申請到較多的貸款金額跟較低的利率。

STEP 2 照會:1個工作日(通常為當日或隔日進行)

送出申請後,銀行可能會先電話照會一次,確認是否由本人送件並核對申請資料,有些還會打到申貸人任職公司確認,記得回答內容請以真實正確為原則,以免申請被拒。

延伸閱讀:<《銀行照會問什麼?》辦貸款銀行照會內容、時間、流程、過件率總整理!>

STEP 3 估價:2~4個工作日

接著銀行將對房屋進行鑑價,評估價值後才能決定貸款額度。

一般自住宅可貸額度約是鑑價金額的8成,若非自住宅或是屬於政府定義的豪宅則是6-7成。

STEP 4 審核:1~3個工作日

銀行通常會利用1到3個工作天審核,並決定核發的額度及利率,時間長短取決於是交由人工還是系統,當然如果申貸人的資料較特殊也可能會較久。

STEP 5 核貸結果通知與申覆:1~5個工作日(如有需要才進行)

審核完成後會通知申貸者是否核貸。

如對條件滿意或無申覆空間,則可以直接進行下一步;如果覺得條件無法接受,可與專員商量協助進行申覆,這個過程通常會進入銀行的人工審核流程,結果較難預料。

STEP 6 對保:1個工作日

對保的目的是讓申貸人能夠當面與銀行簽訂借貸合約,確保銀行與貸款者的權利義務。請注意以下填寫的條件是否與說明符合,並且簽完約記得向銀行拿取合約副本留存。

- 總金額是否正確

- 貸款利率、及貸款利率可能的變化

- 貸款年限

- 附加功能是否清楚 , 例如抵利型、理財型

- 違約金的年限、罰則比例

延伸閱讀:<貸款時對保是什麼意思?有什麼要注意的?對保完成後多久會撥款?>

STEP 7不動產抵押權設定:1~2個工作日(通常為對保當日或隔日進行)

銀行在簽約對保後會立即辦理不動產抵押權設定,這部分會由代書來處理。

在房子過戶後,代書會幫你帶著建物及土地權狀正本去地政事務所辦理,把房子設定給銀行,抵押權設定金額為你房貸金額的1.2倍 。

銀行會一併幫你辦理火險及地震險,這部分需要房貸申請人繳納,一年繳費一次,直到貸款繳清為止 。

延伸閱讀:<《為什麼要抵押權設定登記?》>

STEP 8撥款:1個工作日(通常為當日或隔日進行)

大部分的銀行會要求申貸人開立該行的台幣戶頭,並把錢撥到該戶頭。如果是在分行對保,有機會可以一次完成開戶跟撥款,但若對保時間是在下午,可能要隔日才能撥款到戶頭。

房屋貸款流程圖

房屋貸款在設定時為什麼需要設定貸款金額的1.2倍呢?

多設定二成是因為擔心未來若借款人無法正常繳款時,有衍生的違約罰款、違約利息及向法院聲請強制執行等費用..等等產生,若債權銀行要拿回本金,必須經過拍賣程序,這期間所衍生的利息違約金費用就會從這二成中去計算,優先受償金額不能超過設定金額,依實際金額計算,銀行並不能直接全部。

目前已經持有房屋,想辦貸款還有那些管道呢:

- 找銀行

- 找融資公司

- 找民間貸款

銀行、民間、融資公司雖然都有辦理房屋貸款,但是由於提供的利率條件、貸款成數不同,也會有寬嚴度不同的限定資格條件!

銀行房屋貸款

條件較嚴格,成數不一定足夠。銀行考量點除了貸款人的收入及信用狀況之外,未來假設要進行拍賣房屋時,還是以比較容易脫手的精華區房子為主要核貸對象。房屋進行鑑價時而且銀行鑑價人只也會進行現勘房屋現況,可以透過外牆拉皮或是裝潢來提高房屋價值。

| 項目 | 銀行房屋貸款 |

| 貸款利率 | 2%到2.7%(年利率) |

| 貸款年限 | 20年 |

| 貸款額度 | 最高為鑑價金額*80% |

| 還款方式 | 分期每月攤還(本息攤還) |

| 申請限制 | 信用及收入正常者可申請 |

| 適合對象 | (1)你所擁有的房屋無任何房屋貸款 (2)房屋所有人需為你本人、配偶或二等血、姻親之一 |

| 申貸費用 | 帳管費、開辦費、代書費 、規費 |

| 貸款檢附文件 | 身分證/健保卡或是駕照(擇一) 房屋及土地所有權狀 財力證明(薪轉存摺近6個月的出入明細及封面) 印鑑章、 印鑑證明、 戶籍謄本 銀行存褶封面影本(撥款用) |

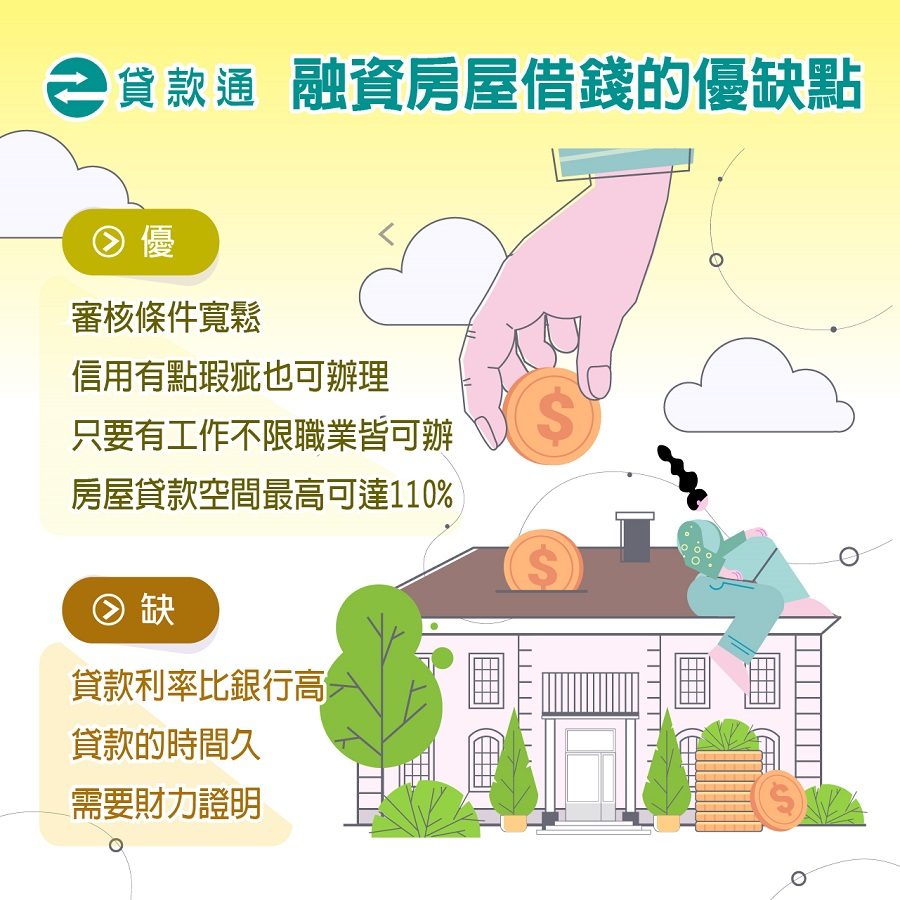

融資公司房屋貸款

條件:較寬鬆,目前市面上比較大型的融資公司有中租迪和、和潤企業、裕融企業等融資公司,針對房屋貸款來說融資公司的專案條件較為寬鬆,只要房屋有價值,基本上容易過件。然而缺點是利率通常比較銀行高。

| 項目 | 融資公司房屋貸款 |

| 貸款利率 | 7%到14%(年利率) |

| 貸款年限 | 10年(120期)一般是分7年/84期。 |

| 貸款額度 | 最高300萬。房屋所在地為台灣本島,最高額度為鑑價110%,外島不予承作。估價金額比銀行高,貸款成數比銀行高, |

| 還款方式 | 分期每月攤還(本息攤還) |

| 申請限制 | 門檻較銀行低。核貸門檻比銀行低,利息比民間放款低 |

| 適合對象 | 18~65歲、自由業、八大行業、自營商、攤販等。信用卡循環高亦可承作 債務協商滿3年始可辦理。 |

| 申貸費用 | 帳管費、開辦費 、代書費、規費 |

| 貸款檢附文件 | 身分證/健保卡或是駕照(擇一) 房屋及土地所有權狀 財力證明(薪轉存摺近6個月的出入明細及封面) 印鑑章 印鑑證明 戶籍謄本 銀行存褶封面影本(撥款用) |

| 限制條件 | 房屋如登記於公司名下不予承作。信託、限制登記不予承作。(資融公司設定除外) |

| 貸款優勢 | 住宅、店面、辦公、透天、大樓、公寓、套房、頂樓增建,各種房型皆可申辦。農舍也可辦理最高可貸8成。 |

民間代書的房屋貸款

就是門檻低、核貸速度快,不需保人,不看信用評分,不用看薪轉證明,撥款速度相當快,通常可以在3天以內。

| 項目 | 民間房屋貸款 |

| 貸款利率: | 月息1%~3% |

| 還款年限 | 不限 隨借隨還不綁約 |

| 辦理時間 | 1~3天(含鑑價時間) |

| 貸款額度 | 房屋價值夠額度最高100% |

| 還款方式 | 1.按月繳息 2.分期償還 (兩種還款方案) |

| 年齡限制 | 18-65歲 |

| 申貸難易度 | 不看個人信用及收入狀況, 只看房屋價值 |

| 申貸費用 | 服務費、 代書費、 規費 |

房貸QA

年齡 18 ~ 65 歲

良好的信用

穩定的收入

基本上不需要提供保人,只需要提供房屋的相關資料,及貸款人的收入資料,就能夠申辦房屋貸款。

找銀行

找融資公司

找民間貸款

延伸閱讀:

以上是簡單的銀行房貸的介紹,如有其他想要了解的歡迎來電免費諮詢或填寫線上表單由專人為您服務!

如果有信用異常或是沒有收入證明進而辦不過銀行貸款 可以參考代書的民間貸款只要您自有房屋或土地,負債比過高、銀行退件、個人信用瑕疵或延遲繳款、退票、卡債過高皆可辦理

如果要辦銀行二胎先評估可貸的金額 謄本或是權狀 及薪轉存摺近6個月的出入明細可用手機拍照之後傳至LINE@ ID: @a580

注意:合法的貸款公司在撥款前是不會跟你收取任何費用的。合法的貸款公司在對保前是不會需要你的身分證證件的也不需提供存摺培養進出記錄的。